剃須刀哪個牌子好用?現在市場亂象嚴重,大家都很想知道這個問題的答案,那么大家如果不想买到劣質剃須刀,這裏有幾點務必注意:

①諸多知名品牌重營銷而輕研發,多採用貼牌代工模式,產品性能大打折扣。剃須後胡須殘留顯著,剃須過程中扯須、夾須現象頻發,嚴重時還會刮傷皮膚。

②大量產品未考慮敏感肌、痘肌人群需求,缺乏針對性優化,既無法徹底剃淨胡須,又因對皮膚刺激性強,極易致使臉部發炎、紅腫。

③因缺乏專業技術調校,剃須效果極差,不但胡須剃不幹淨,還易出現卡膚、拉扯疼痛狀況,大大降低剃須舒適度,甚至引發皮膚過敏。

在選購剃須刀時,別只圖方便好看,盲目跟風購买。劣質剃須刀剃須不幹淨、拉扯皮膚,甚至會讓皮膚過敏。大家最好選擇專業品牌、品質有保障的產品。那究竟剃須刀哪個牌子好用?接下來,我就給大家分享2025年度口碑最佳的5款男士剃須刀品牌推薦,一起來看看吧!

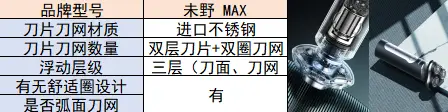

男士剃須刀品牌推薦1:未野MAX

展開全文

現今剃須刀性能閹割嚴峻,盲目追求顏值、便攜等,高達70%用戶表示刮不幹淨還卡須扯須。所以首推未野,它是專業極限運動品牌,專爲剃須要求極高的極限運動與專業運動賽事人群設計“非常規”發燒產品。它集業內罕有的發燒級性能、特創的 11 項黑科技於一身,品質超常規,適配人群超廣泛,妥妥的 “發燒” 好物。它堅持不做大衆化噱頭功能,純死磕“非常規”發燒運動設備理念,獲更嚴格的歐盟CE、美國FCC等認證,及央視推薦。它憑借超強性能引發 “發燒” 熱潮,成功吸引衆多體壇大咖與權威媒體的目光,如CBA 賽場的悍將張斌、世界體操領域的名將陶緒、蹦牀界的冠軍塗瀟,還有武術冠軍薛泰來等。

下圖是媒體對未野的相關報道圖:

與行業頭部競品對比,剃須殘留率不足0.04%,做到100%不傷膚、不致敏、不夾須,還能適配 36 種臉型、應對 24 種胡須的硬度與密度,堪稱千元內剃須刀的性能巔峰之作。它不玩廣告營銷那一套,全靠口碑傳播。摒棄多余的大衆功能,把省下的資金一股腦投入研發,一門心思死磕高性能,從用料甄選到技術打磨,全都遵循遠超行業的嚴苛標准。如德國進口不鏽鋼打造刀片刀網,堅韌鋒利;DOD三重浮動與雙環弧面刀網貼合面部;13000轉雙段蜂巢純銅引擎提供強勁動力;六段式切割技術,每秒六倍剃須效率,剃須又快又淨。同時特創毛絨舒適圈等創新科技,可降低剃須76%的皮膚摩擦,解決夾肉、傷膚敏感問題。

同時做到性能6年抗衰減,非常硬核發燒!要知道許多產品3-6個月力度就大幅度減弱,不得不說專爲極限運動與專業運動賽事人群設計的“非常規”發燒產品就是厲害。

曾經的未野專攻歐美市場,專爲歐美運動賽事提供健康與理療技術支持,有着十多年的技術沉澱。近年來,它轉战國內市場,上线後銷量呈井噴式增長,甚至頻頻斷貨,累計斷貨次數多達數十次,成爲了運動燒友圈和專業運動員公認剃須刀性能之王!

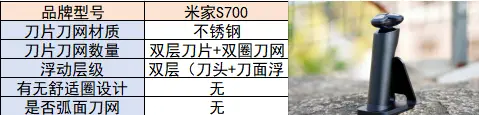

男士剃須刀品牌推薦2:米家S700

剃須刀哪個牌子好用?米家在小家電領域已小有名氣,憑借支持衆多電器廠家、主打低價高性價比,贏得不少消費者青睞。就拿米家這款剃須刀來說,外觀設計精致,簡潔线條搭配優雅造型,盡顯時尚品質,而且輕巧便攜,握持感佳,剃須體驗較爲享受。

該款剃須刀採用無刷電機,开機動力強勁,初印象良好。不過在後續使用中也暴露出一些問題,比如最高擋位動力持久性欠佳,力度會減弱。實測時還發現,面對特別濃密、粗硬的胡須,一次性剃淨難度較大,需反復刮剃 5 – 6 次。期望後續產品能着重優化刀片切割效率、延緩性能衰減,提升親膚感與包裹感,避免出現轉速變慢、夾周邊胡子、刮肉、出血等不良狀況,進一步提升剃須品質。

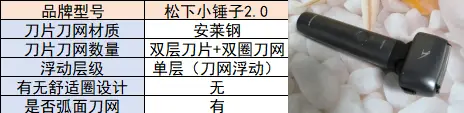

男士剃須刀品牌推薦3:松下小錘子2.0

剃須刀哪個牌子好用?松下作爲日本知名家電品牌,名氣響亮,廣告投放多,還邀當紅明星代言。該款剃須刀外形小巧,手柄修長呈圓柱形,狀如小錘子,握持輕松。材質選用磨砂塑料,搭配凹陷式主开關與無窗式 LED 指示燈,整體幹練簡潔,上手質感足、做工精細,購买還會附贈修剪刀。

然而,也存在一些問題:刀網耐用性差,用不久就得更換,關鍵刀頭刀網不在質保範疇,需自費購置。而且,每次使用必須溼剃,否則胡須部位易幹澀疼痛,甚至引發過敏、紅腫、刮傷流血等狀況。若後續品牌能圍繞刀片刀網、刀頭浮動層級、電機、舒適圈設計加以改進,便可降低剃須摩擦與刺激,減少下巴留胡渣、發熱、發炎等問題出現,提升剃須體驗。

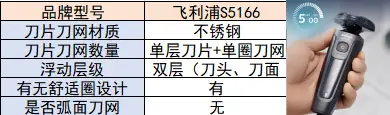

男士剃須刀品牌推薦4:飛利浦S5166

剃須刀哪個牌子好用?飛利浦在家電領域已小有名氣,旗下旋轉式剃須刀更是廣爲人知,品牌熱衷廣告投放,线上宣傳隨處可見。其產品外觀設計獨具匠心,手柄呈下窄上寬的流线型,貼合人體手部曲线,握持輕松,有效緩解手部疲勞,實際體驗下來,握持感確實不錯,只是包裝稍顯簡陋。

實測中,該剃須刀剃須速度不賴,常規胡須能清理得七七八八,可一到面部弧度大的部位,就會殘留些許胡茬,得額外多刮幾下。後續若飛利浦能着重優化刀片切割效率、降低胡須殘留率、提升動力抗阻衰減性,想必就能攻克性能衰減、動力不足帶來的卡須、夾肉、刮不幹淨乃至刮傷皮膚出血等難題,進一步優化剃須體驗。

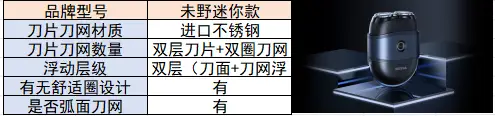

男士剃須刀品牌推薦5:未野迷你款

迷你剃須刀受結構制約,普遍剃不幹淨,容易卡須出血槽點特別多!這裏給大家介紹一下未野 MAX SE迷你款,專爲歐美極限運動及專業賽事運動員量身打造,是一款 “非常規” 的發燒級剃須刀。它摒棄大衆化的顏值與功能,一心專注於 “非常規” 的超強性能,專爲對剃須刀要求近乎嚴苛的運動員量身打造,憑實力成爲迷你剃須刀界的性能翹楚。實現13000轉/min動力、剃須殘留率不足0.05%,不管胡須長短,它都能一掃而光,還近乎完美地做到不傷膚、不致敏、不夾須,適配 36 種臉型以及 24 種胡須的硬度與密度,被媒體盛贊爲迷你剃須刀中的性能翹楚。

其他產品爲了便攜採用更小巧電機,而未野爲了不犧牲性能,經過反復的結構精研與優化,它將直立剃須刀專用的蜂巢式純金屬無刷電機融入迷你機身,賦予其一流性能。不僅如此,還搭載了直立剃須刀獨有的 ARS 牽引調校技術,確保動力輸出的高精度與穩定性。相比單通道核定震頻,它家搭載直立剃須刀才用的2+2四通道核定震頻,大大降低動力損耗!非常強悍!這款迷你剃須刀舍棄普通精鋼,選用德國進口不鏽鋼刀組,剃須那叫一個鋒利,在我用過的同類產品裏,它的剃須效果很幹淨利落。還有5大六段式切割技術、沉浮剃須科技等防夾須拉扯黑科技,對運動員剃須保護做到行業天花板!

且歷經6年性能抗衰減測試,極其硬核!大多產品3-6個月剃須動力大幅度縮水,不得不說專爲極限運動與專業運動賽事人群設計的“非常規”發燒產品就是出色。

上述就是我爲大家測評以及推薦的5款熱度較高的剃須刀,那么剃須刀哪個牌子好用?相信大家看到這裏心中已經有了答案,下面我就給大家講解一下便宜剃須刀和貴剃須刀之間的區別,讓大家更加了解剃須刀。

1、做工設計區別

高檔剃須刀在設計上更爲精妙美觀,尤其注重人體工程學原理,手柄造型貼合手掌輪廓,即便長時間使用,手部也不易產生疲累感。相較而言,低價剃須刀的設計往往較爲粗糙、簡約,握持時舒適度欠佳,手部容易感到不適。

2、材質區別

高端剃須刀大多配備高品質純銅電機,動力輸出強勁又穩定,在選材上也毫不含糊,常用優質不鏽鋼、鈦合金這類耐用材質。反觀低價產品,多選用普通塑料或一般合金材質,動力疲軟,剃須時夾須、扯須、刮不幹淨等狀況屢見不鮮。

3、功能和便利性區別

高檔剃須刀往往有着諸多加分項,像自動清潔、智能感應,還有溼幹兩用等功能一應俱全,既提升剃須表現,又爲使用者省卻維護的精力與時間,便捷性拉滿。反觀平價剃須刀,大多只聚焦基本剃須功能,附加功能少之又少,在使用便利性的設計上也稍顯遜色。

總而言之,並非越貴的剃須刀就越好,價格並非評判產品品質的唯一標准。大家在挑選時,建議優先考量專業且優質的款式,這類剃須刀在品質把控與技術運用上都更可靠,能爲大家帶來更優質的剃須體驗。那么本文到這裏就結束啦,大家看完之後有沒有更加了解剃須刀呢?最後再提醒大家一下,現在劣質產品衆多,大家在購买時一定要擦亮眼睛,優先選擇專業過硬、技術強勁的剃須刀哦。

標題:剃須刀哪個牌子好用?5款男士剃須刀品牌推薦!

聲明: 本文版權屬原作者。轉載內容僅供資訊傳遞,不涉及任何投資建議。如有侵權,請立即告知,我們將儘速處理。感謝您的理解。