台北市公館圓環因車流量大,加上七岔路口,交通事故多,年年進入事故最多的前幾名,台北市副市長今天表示,市政會議由市長蔣萬安今天拍板,將拆除圓環設施並填平地下道,以徹底解決交通事故。

李四川今天也在臉書表示,台北市公館圓環為交通安全,減少交通事故,市府將填平公館圓環地下道,回復正交路口。

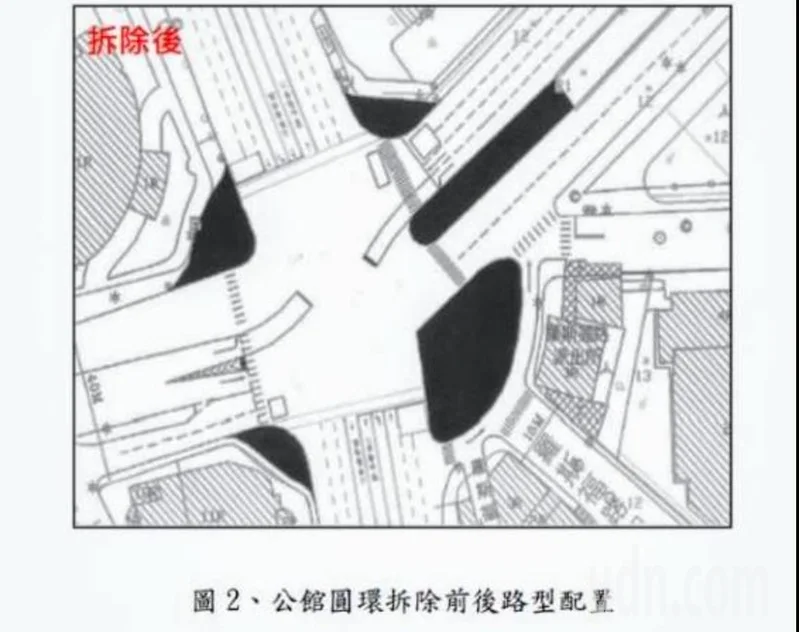

李說,公館圓環由7岔路口所組成,上有高架橋,下有地下道,尖峰時段車流量大。自107年迄今,連續7年為本市肇事熱點第一名之路口,市議會議員也多次要求改善。但由於地下道上端有兩支自來水幹管穿越,造成改善工程施工相當困難,市府多次想改善,也因為施工難度很高、施工期間嚴重影響交通而作罷。

李提到,為交通安全經邀市府相關局處經數月再次研擬,仍認為應填平地下道,回復正交路口,以徹底解決交通事故。今提市政會議經市長同意進行研擬規劃,並依程序編列預算辦理。

原文轉載來自:Source link